O cliente que chegou à Ouvidoria de uma instituição financeira provavelmente percorreu um caminho longe do ideal, marcado por dificuldades com o produto ou serviço, atrito no atendimento e falta de clareza de termos e condições. Neste momento, uma gestão eficiente do serviço de Ouvidoria pode ser o diferencial entre reter ou perder um consumidor.

Além disso, esse setor é responsável pela comunicação clara e assertiva entre a instituição e o público, o que atrai especial atenção do Banco Central. Detalhadas normativas estabelecem os requisitos para operação de uma Ouvidoria, e devem ser estritamente observadas, sob pena de multa.

A gestão das Ouvidorias, voltada à promover a satisfação do cliente e a observância das resoluções aplicáveis, pode ser aprimorada pela implementação de uma abordagem mais data-driven.

Conheça os outros artigos da nossa série sobre gestão e inteligência de dados!

- Qualidade de dados: entenda o que é e como aplicar na sua empresa

- Data-driven: 3 tipos de dados para uma gestão eficiente de procurações

- Contratos no sell-side: a mina de ouro para gestão data-driven:

Neste texto você vai entender o papel das Ouvidorias como mecanismos de gestão de risco reputacional, além de visualizar os quatro conjuntos de dados que agregam inteligência a este serviço, quais sejam:

- Volume: Número de demandas por departamento e/ou por serviço prestado

- SLA: Tempo de resposta por tipo de demanda

- Grau de resolutividade: número de demandas solucionadas pelo departamento competente

- Retenção: número de clientes que permaneceram na instituição após resposta da Ouvidoria

Vamos lá?

Ouvidorias como mecanismo de gestão de risco reputacional

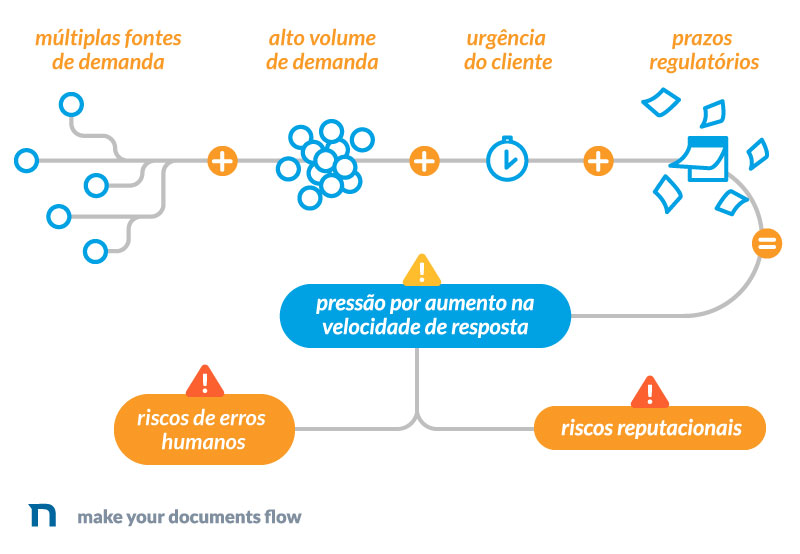

A gestão de uma Ouvidoria não é simples. O volume alto de demandas pode ser difícil de filtrar, alocar, analisar e responder em tempo hábil. Isso considerando não só os prazos regulatórios, mas também a urgência do cliente.

O risco de desencadear esse cenário deve ser objeto de especial atenção em relação aos clientes mais jovens. Uma pesquisa conduzida em 2022 pela Deloitte concluiu que clientes nascidos entre 1980 e 1994 e aqueles nascidos entre 1995 e 2015 são, respectivamente, 28% e 20% mais suscetíveis a mudar de Banco quando comparados a consumidores de gerações anteriores.

Em essência, o grau de eficiência e assertividade das Ouvidorias pode acabar determinando a visão dos consumidores sobre a reputação da própria companhia. Esses valores podem ser alcançados a partir da adoção de uma estratégia de gestão data-driven desse canal de comunicação com o cliente.

Conheça agora 4 combinações de dados para gerar inteligência sobre a atuação das Ouvidorias em instituições financeiras.

1. Volume: Número de demandas por departamento e/ou por serviço prestado

Departamento demandado é um dos recortes mais importantes para analisar o número geral de solicitações recebidas. Essa seleção pode ficar ainda mais aprimorada se for coletada informação também sobre o assunto da solicitação.

A partir dessa combinação de dados é possível identificar qual setor ou serviço não está correspondendo às expectativas dos clientes. Com essa informação, o gestor pode estruturar uma correção de desempenho específica para aquele atendimento ou departamento, endereçando diretamente a causa das demandas.

Um adicional interessante é a inclusão do recorte temporal, para visualização da ocorrência de maior ou menor demanda ao longo de intervalos específicos (ex. anualmente), ou ainda para mensurar o efeito das alterações implementadas.

2. SLA: Tempo de resposta por tipo de demanda

Métricas envolvendo Service Level Agreements (SLAs) são indispensáveis para uma gestão eficiente de Ouvidorias no sistema financeiro. É preciso não só atender às determinações do Banco Central, mas também à urgência dos clientes, cuja insatisfação pode ser agravada em caso de demora na resposta.

Em uma dimensão macro, é de interesse do gestor coletar dados quanto ao tempo de resposta por serviço prestado, para identificar e atuar sobre aquelas questões consideradas mais complexas. Essa constatação pode provocar uma série de mudanças positivas, como a revisão de procedimentos, uma capacitação dos funcionários ou até a reestruturação do setor.

Uma decisão bem informada por qualquer desses caminhos, no entanto, deve partir de uma sólida base de dados.

3. Grau de resolutividade: número de demandas solucionadas pelo departamento competente

A Ouvidoria nem sempre é responsável, diretamente, pela resolução da demanda apresentada pelo cliente. Sua função normalmente envolve comunicar-se ao mesmo tempo com o setor demandado e com o consumidor solicitante para favorecer o alcance de uma solução satisfatória. Nesses casos, é importante acompanhar o grau de resolutividade, que consiste no número de demandas solucionadas por departamento competente. Quanto maior o número de solicitações respondidas, maior será o grau de resolutividade daquele setor. Para coletar esse dado é necessário considerar o fluxo das demandas da Ouvidoria a nível organizacional, incluindo não só o sistema de atendimento em si, mas também o de gestão de processos internos do departamento.

Nesses casos, é importante acompanhar o grau de resolutividade, que consiste no número de demandas solucionadas por departamento competente. Quanto maior o número de solicitações respondidas, maior será o grau de resolutividade daquele setor. Para coletar esse dado é necessário considerar o fluxo das demandas da Ouvidoria a nível organizacional, incluindo não só o sistema de atendimento em si, mas também o de gestão de processos internos do departamento.

É necessário observar, no entanto, que este dado não deve ser determinante para avaliação da área: a não solução de uma demanda é um resultado multifatorial que não pode ser atribuído exclusivamente ao desempenho dos colaboradores do setor.

Feita esta ressalva, o grau de resolutividade é um ponto importante a se considerar para construir uma estratégia de gestão mais eficiente dos fluxos da Ouvidoria.

4. Retenção: número de clientes que permaneceram na instituição após resposta da Ouvidoria

Se a resposta da Ouvidoria agrava a insatisfação do cliente com a instituição financeira, é possível que o consumidor opte por contratar outro agente de mercado. Como vimos, isso é especialmente verdadeiro no caso dos clientes nascidos a partir de 1980, cuja taxa de permanência no primeiro banco é menor do que das gerações anteriores.

Por isso, outro dado importante é a retenção do cliente, que se observa combinando informação sobre a permanência dos consumidores na instituição e sobre o momento de apresentação da resposta da Ouvidoria.

Novamente, é preciso compreender que a decisão por contratar outro prestador de serviços financeiros é multifatorial, então não é possível falar em causação. Correlações, no entanto, podem ser reconhecidas, e cruzar a taxa de retenção de clientes e a de interação com a Ouvidoria pode oferecer importantes constatações sobre a eficiência desse serviço em específico.

Gestão data-driven de Ouvidorias com o netLex

O netLex é uma plataforma que permite automatizar documentos e fluxos de gestão de forma simples e segura, promovendo a padronização do conteúdo, o registro integral dos procedimentos e a coleta de dados para gestão estratégica.

Utilizando o software do netLex, empresas do setor financeiro experimentaram aumento de 214% na produtividade de suas Ouvidorias.

Isso foi possível porque todo o ciclo de vida do documento é manejado dentro da plataforma, desde o roteamento das solicitações, passando pelo direcionamento ao setor responsável, até a elaboração da resposta via questionário simplificado e envio automatizado para o demandante.

Com toda a gestão dos documentos dentro do netLex, é possível extrair desse fluxo todas as informações relevantes e exportá-las para tratamento e análise. A ferramenta também possui integrações com sistemas de CRM e BI, agregando ainda mais dados e poder de processamento. Assim, é viável gerar substrato suficiente para análise dos 4 conjuntos de dados indicados neste texto, além de muitas outras combinações possíveis.

Para saber mais sobre como o netLex pode favorecer a gestão data-driven da sua Ouvidoria:

Leia mais sobre como reduzir custos na gestão de documentos da sua Instituição Financeira no nosso guia exclusivo.